به گزارش اقتصادنیوز به نقل از تسنیم، بازار سرمایه از ابتدای اردیبهشت ماه تا امروز وضعیت نابسامانی را تجربه کرده است به طوریکه شاخص کل در این بازده با ریزشی 11 درصدی از ارتفاع 2 میلیون و 300 هزار واحد به محدود 2 میلیون واحد نزول کرد.

لازم به ذکر است در هفته های اخیر و بعد از سانحه ای که برای رئیس جمهور شهید اتفاق افتاد، سازمان بورس برای مدیریت شوک وارد شده به بازار، دامنه ی نوسان بازار را محدود کرد و این محدودیت همچنان ادامه دارد.

این در حالی است که برخی از فعالان بازار نیز انگشت اتهام خود را به سمت دامنهنوسان محدود نشانهرفته و عنوان میکنند که محدودبودن دامنهنوسان سببشده تا هیجانات بازار بهطور کامل تخلیه نشود و بازار اینچنین در مدار نزولی گام بردارد.

اخزای 35 درصدی چالش اصلی بازار سرمایه

گفتنی است افزایش نرخ بازدهی اوراق اخزا، یکی از عواملی است که بر سایر بازار های موازی همچون بازار سهام اثر منفی دارد و از جذابیت های این بازارها می کاهد. همانطور که بسیاری از کارشناسان یکی از دلایل مهم ریزش بازار سرمایه در این روز ها را افزایش نرخ سود اوراق اخزا عنوان می کنند.

بررسی ها به وضوح نشان می دهد، رشد شاخص کل به واسطه ی کاهش نرخ سود این اوراق است که هفته ی گذشته در بازار سهام شاهد آن بودیم و شاخص کل به دنبال کاهش میانگین نرخ سود اوراق اخزا از نقطه حداکثری 37 درصد به حدود 33 درصد، توانست کندل های صعودی را به ثبت رساند.

اما به طور کلی بررسی روند معاملات در بازار بدهی نشان میدهد، نرخ سود این اوراق در هفته های اخیر به طور میانگین به 36 درصد رسیده است ( البته در برخی از این اوراق شاهد بازدهی بالاتری هستیم)، اتفاقی که در سال های گذشته شاهد آن نبوده ایم و یک رکورد غیر قابل انتظار ثبت شده که میتواند نشان دهنده پالسهای عمیق رکوردی در حوزه مالی کشور باشد.

افزایش نرخ بازدهی اوراق، طبیعتا آثار رکودی در اقتصاد خواهد گذاشت و می تواند انگیزه ی بسیاری از سرمایه گذاران را از ورود به فعالیت های مولد کاهش دهد. اتفاقی که به نظر می رسد روسای سابق بانک مرکزی برای مهار تورم نا متعارفی که از سال 1396 شکل گرفته، چندان تمایلی برای تن دادن به آن نداشتند.

این در حالی است که گویا تداوم تورم های بالای 40 درصدی و عزم سیاست گذار پولی برای کشاندن این نرخ به کانال 30 درصد، منجر شده تا بانک مرکزی ریسک ورود به فضای رکودی و همچنین کاهش جذابیت بازاری همچون بازار سرمایه را بپذیرد

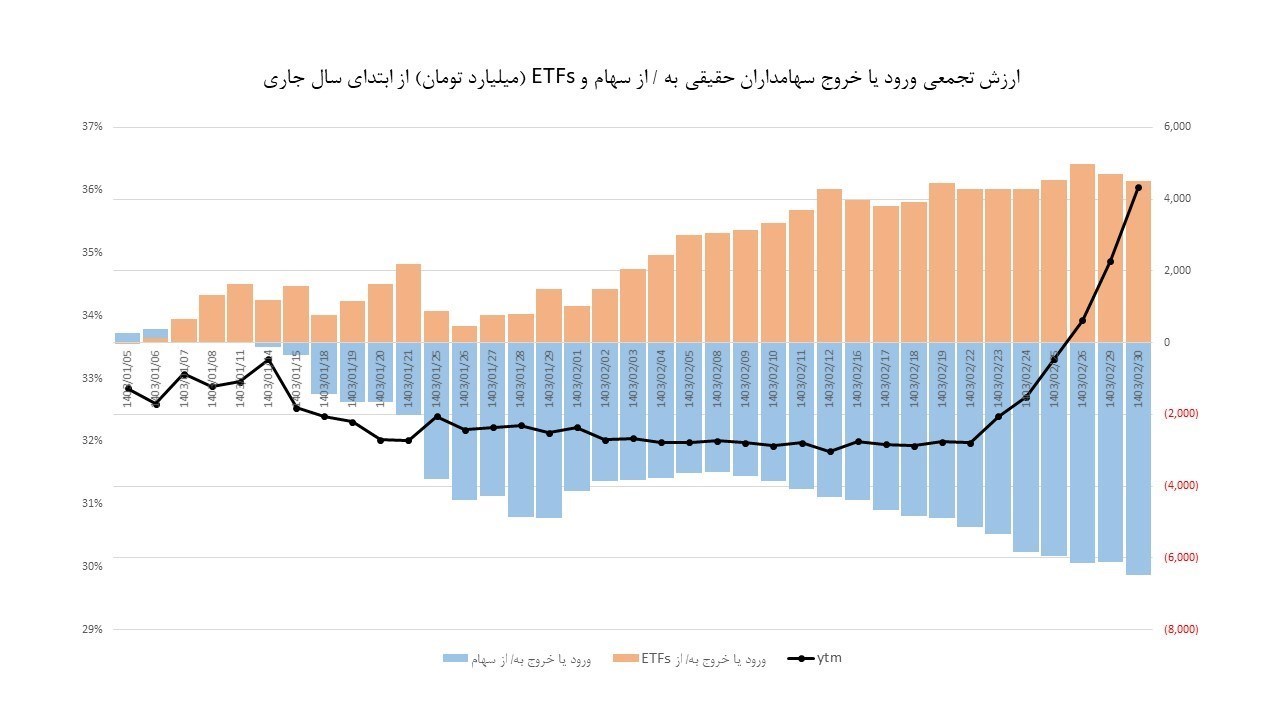

همانطور که در نمودار بالا مشاهده میشود، ارزش تجمیعی ورود یا خروج سهامداران حقیقی از سهام و صندوقهای معامله پذیر از ابتدای سال جاری نشان میدهد تا نیمه خرداد ماه حدود 6 هزار میلیاردتومان پول حقیقی از بازار سهام خارج شده است.

در همین مدت حدود 4 هزار میلیارد تومان پول حقیقی وارد صندوقهای معامله پذیر شده است. این درحالی است که تا نیمه خرداد ماه نرخ بازدهی اوراق نیز به حدود 36 درصد رسیده است. این نمودار به وضوح نشان میدهد با افزایش شدید نرخ بهره اوراق ازابتدای سال، میزان خروج پول از بازار سهام نیز تشدید شده است.